と考える方、多いと思います。

確かに利回りや分配金の額を見ると、一見よさげに見える「毎月分配金」型の投資信託。

「毎月お金が入ってくる」という安心感から特に初心者の方には魅力的に映ります。

しかし金融知識の高い人たちは、こぞって

と言っています。例えばこんな風に。

投資を始めようと勉強すると

多くの方がプロに運用をお任せする

投資信託から始めてみようとなると思う

しかし投資信託にしても種類が多すぎて

どれを選んだらいいのか分からない場合に

選んではいけないのが

アクティブファンドと毎月分配型です

インデックスファンドの分配金なしから選んでね

— 七宝@株式投資でセミリタイアを目指す (@ZkVkPGgnzC6lcAB) February 10, 2020

この記事では、資産を増やすのになぜ「分配金なしの投資信託」がいいのか、分配金ってそもそも何なのかをやさしく解説いたします。

あなたの資産を増やす手助けに慣れたら幸いです!

投資信託の分配金の仕組み 【毎月分配型の罠】

投資信託の分配金パターンは、

分配金なし/年1回/年2回/年4回/隔月/毎月

の6パターンが代表的です。

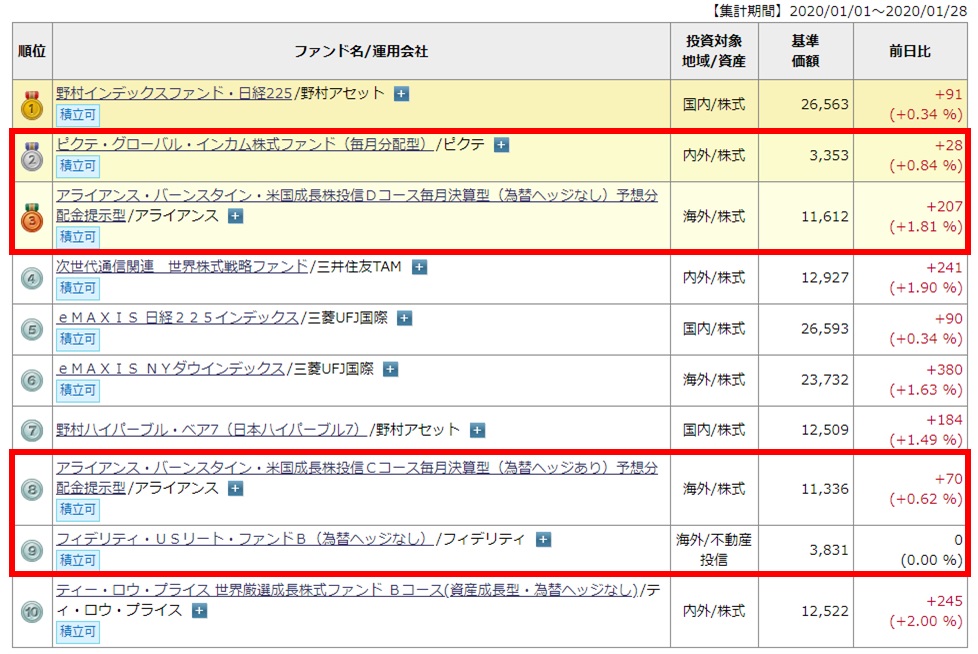

一時期からの人気は陰ったとはいえ、いまだに根強い人気を誇る「毎月分配型」投資信託。

実際野村証券での投資信託人気ランキングベスト10のうち、実に4つを占めています。

しかもランキング上位にある「毎月分配型投資信託」は、総じて「分配金が高い」という特徴があります。

って考える方も多いと思いますが、これは大きな間違いです。

そもそも分配金とは、投資信託が得た収益を投資信託を所有している人に分配するお金のことです。

毎月分配型投資信託の中には、基準価格10000円に対して毎月100~200円という高額な分配金を出しているものもあります。月利1~2%年利換算で12~24%にも上ります。

このような毎月分配型投資信託は、手数料も勘案すると「毎月2~3%(年利24~36%)以上の運用益を出し続ける」必要があるのです。

が、そんなことは投資の神様と言われるウォーレンバフェットでも無理な話です。彼のリターンですら年利20%がやっとなのです。(参考)はたして、一介の投資信託が世界一の投資家よりリターンが高い運用ができているかと言えば。。。当然答えはNoなはず。

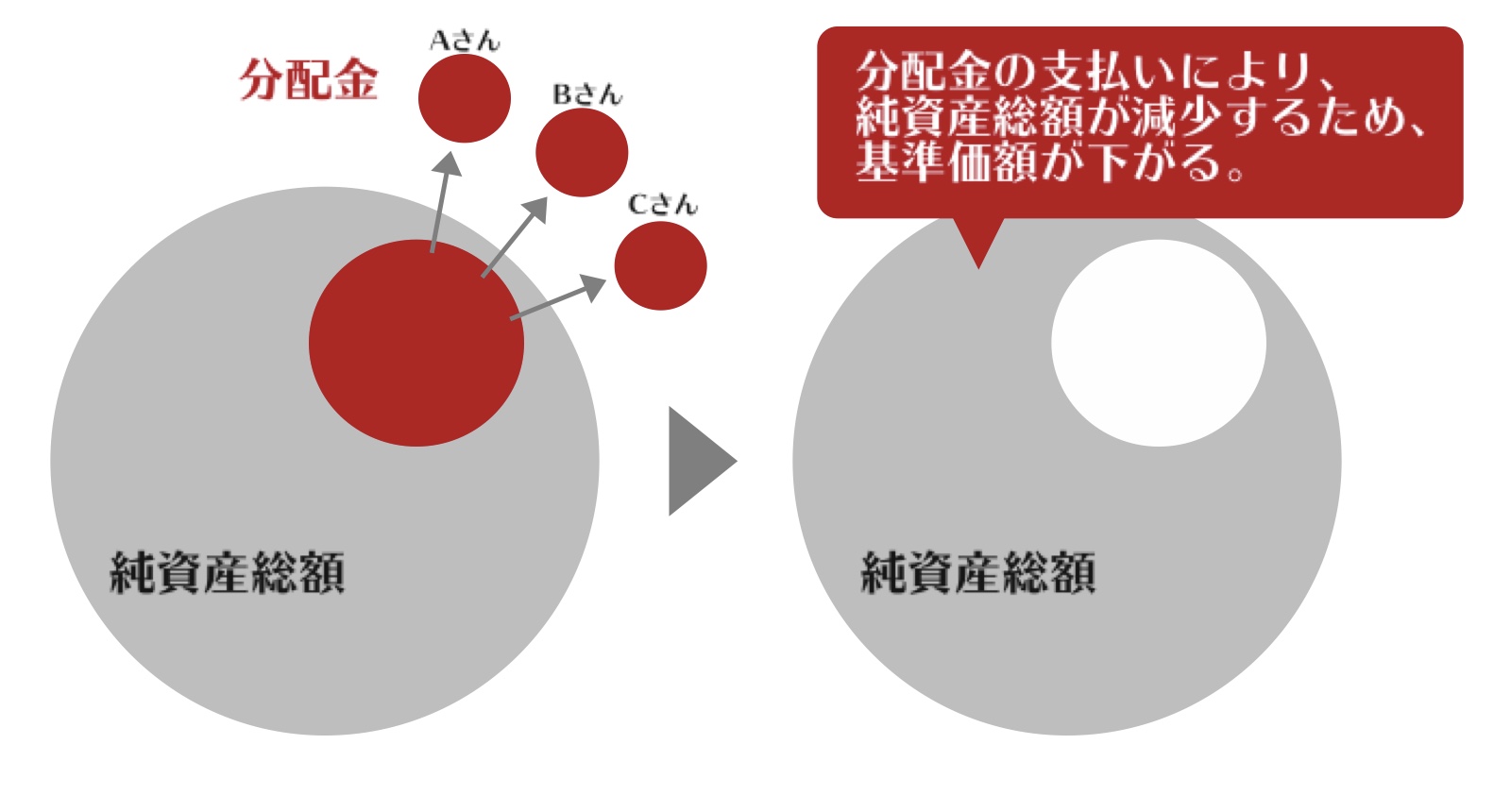

ではどうやって毎月の分配金を出しているのでしょう?

答えは、集まった資産をただただ食いつぶして分配しているにすぎないのです。

簡単な数字で例えると、

1万円で買った投資信託が、分配金を1年で1000円出してくれたけど、投資信託の価値自体が9000円になってる。

というイメージです。

毎月分配金を得ているからと言って安心していたら、いつの間にか自分の資産を食いつぶしているというケースが非常に多いのです。

分配金なし投資信託のメリット

という考える方もいるでしょう。確かに「確実に手元に残る」分配金をたくさん得たほうがよさそうに感じます。

しかし分配金なしの投資信託は、分配型投資信託に比べて以下の2つの面で資産形成に有利なのです。

- 税金面

- 「複利」の効果をフルに生かせる

それぞれ見ていきましょう。

分配金なし投資信託のメリット1.税金面

投資信託が得た利益を分配金で受け取った場合、約20%の税金を取られます。が、分配金なしの投資信託の場合、得た利益は税金を引かれることなく元本へ「再投資」されます。

どういうことかを、簡単な数字で考えます。

仮にA,Bという同じ銘柄構成で、分配金の仕組みのみ違う2つの投資信託があったとします。(A:毎月分配型、B:分配金なし)

この年は経済が絶好調で、元本を切り崩すことなく分配金が支払われました。元々の価格が10,000円、利益:500円(5%)、分配金:500円/年だったとした時の、一年後の資産は

- Aの場合:10,000+500×0.8(税金で20%引かれる)=10,400円

- Bの場合:10,000+500=10,500円

この時点で100円の差がついています。「たった100円」とお思いの方もいらっしゃいますが、この100円が後にどんどん差を広げる要因になります。

詳しくは2.の「複利」の効果の部分で解説します。

分配金なし投資信託のメリット2.複利の効果

上で見たように、1年後の2つの投資信託で総資産額で100円の差がついていました。

しかし重要なのは「資産額」がA:10,000円、B:10,500円と500円の差が付いたことなのです。

購入から1年後は、Aは10000円を運用するのに対し、Bは10500円で運用できるのです。同じように運用しても、BはAに比べて1.05倍の利益を得ることができるのです。

これが2年後、3年後と続いていくとどんどんその差は広がっていきます。これが俗にいう「複利の効果」なのです。

| 経過年数 | A | B | 差 |

| スタート時 | 10000 | 10000 | 0 |

| 1 | 10400 | 10500 | 100 |

| 2 | 11200 | 11576 | 376 |

| 3 | 12400 | 13401 | 1001 |

| 10 | 16400 | 21829 | 5429 |

| 20 | 24400 | 57918 | 33518 |

このように、20年後には元本の3倍以上の差が出てしまいます。最初の資金が1万円なら3.3万円の差ですが、100万円なら330万もの差が付きます。

理屈ではわかってもなかなか実感がわかない方は、「桃鉄」で例えると分かりやすいです。

桃鉄とはご存知の方も多いと思いますが、鉄道会社の社長となって全国の物件を買ったりイベントをクリアするなどして資産を最大化させた人が勝者となるゲームで、ある意味経済の縮図ともいえるゲームです。

利益を再投資をしないAと、再投資するBそれぞれの投資信託をのこのゲームで例えると、

- Aは「最初に買った物件の収益のみをずっとそのままにする」スタイル

- Bは「最初に買った物件の収益で他の物件を買いあさる」スタイル

ゲームのイベントにも多少左右されますが、このゲームをやったことがある方ならどちらのプレースタイルが勝ちやすいかは火を見るよりも明らかでしょう。

投資信託の分配金の有り無しは、これくらい違うのです。複利の効果、素晴らしいですね♪かの有名なアインシュタインも

この世で一番大きい力は、「複利の力」だ

と言っていたくらいですから。この力を利用しない手はないですね!

この「複利の力」を享受するには、長期(10年以上)で投資する必要があります。ですので資産を増やすためには、基本方針として「投資信託は買ったら売らない/積立投資で定期的に購入していく」ことをしっかり守ってください。

そうすれば、優良な投資信託は勝手にあなたの資産を増やし続けてくれますよ!

投資信託はどうやって選ぶの?

実際、現在日本で買える投資信託は6000本以上あります。

しかし実際にあなたの資産を順調に増やしてくれる、優秀な投資信託は数えるほどしかありません。

ぶっちゃけ私も投資を始めた頃、某証券会社の営業さんに勧められた投資信託を買って、痛い目を見た経験があります。

この記事を見た皆さんが、そういった経験をして投資に苦手意識を持ってもらいたくないですので、優良な投資信託を見分ける3つのポイントを解説していきます。

- 分配金なし(or年1度)

- 手数料(購入手数料/信託報酬)が安い

- 投資先が米国

「分配金がない投資信託」がいいというのは、今まで解説してきたとおりです。複利の力を存分に享受するために必要です。基本は「分配金なし」あっても「年1回分配」までの投資信託を選びましょう。

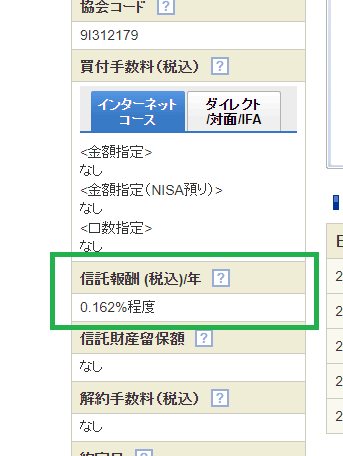

次に「手数料が安い」ことも、資産を増やすうえで重要なファクターです。投資信託には、購入時にかかる手数料の他に、持ち続けるだけでかかる「信託報酬」という手数料がかかります。これは、儲かろうが損しようが一律でかかるお金です。

当然このお金が安いにこしたことはありません。目安としては

- 購入手数料:0.1%以下

- 信託報酬:0.3%/年以下

となるモノを選べばOKです。

ちなみに私が投資初心者時代に勧められて買った投資信託は、購入手数料:3%、信託報酬:1%/年といった恐ろしくコストの高いモノでした。実際大損してしまいました。。

最後に「投資先が米国」を条件としています。

と思う方もいらっしゃいますが、新興国への投資は手数料が高く、経済成長したとしても手数料の関係であまり利益が出ません。

購入手数料が安く買える先進国の中で、今後も人口が増え続け安定した経済発展が見込めるのは、「アメリカ」のみです。

確かにアメリカがこけたら大損するという側面もありますが、現在全世界の株式の6割以上がアメリカの株式であることを考えると、アメリカが不況になれば全世界不況になります。

正直アメリカに投資≒全世界への投資 と考えて差し支えないような状況なのです。

少なくとも日本株への投資に比べたら、今後の見通しははるかに明るいと私は判断します。

ではその3つの条件に合った投資信託は何か?というのをこちらで紹介しています。

また、投資信託を購入するには証券口座が必要です。○村証券や○和証券などよく聞くかと思いますが、これらの証券会社は手数料が非常に高いです。

オススメは以下に紹介するネット証券の3社です。この3つから選べば間違いはありません。もしお持ちでなければ、下記リンクから口座を開いてみてください。

まとめ

投資信託の「分配金なし」がいい理由は以下の2つです

- 税金面で有利

- 「複利の力」を存分に使える

毎月分配型の投資信託(A)と、分配金なしの投資信託(B)の違いは、「桃鉄」で例えると

- Aは「最初に買った物件の収益のみをずっとそのままにする」スタイル

- Bは「最初に買った物件の収益で他の物件を買いあさる」スタイル

です。どちらがいいかはやったことがある人には明確ですね♪

やったことない人は、やったことある人に聞くか、実際にやってみてくださいwその違いに驚愕するはずですよ。